И существует несколько причин, по которым клиент в принципе не может указать информацию относительно текущего рабочего места официально:

- В документах указан минимальный размер заработной платы, а на самом деле она больше.

- Нет желания рассказывать всем о финансовых трудностях.

- Отсутствие официального оформления.

Для изучения клиентов пользуются разными вариантами статистики. Например, изучение социальных сетей, истории предыдущих обращений в банковские организации. Кредитную историю тоже рассматривают, но далеко не всегда к ней относятся внимательно.

Но в любом случае чем больше сведений о себе предоставляет клиент - тем лучше. Можно указывать источники доходов, но без подробностей и документального подтверждения.

Всегда ли обязательно указывать рабочее место для оформления займов?

Вне зависимости от наличия или отсутствия официального места работы к заёмщикам сохраняют стандартные требования и условия:

- Номер мобильного телефона.

- Российский паспорт. Даже регион регистрации не имеет значения, главное - чтобы сама регистрация была постоянной и официальной.

- Гражданство РФ.

- Возраст от 18 лет.

Шанс на одобрение заявки увеличится, если клиент укажет хотя бы какой-нибудь источник дохода. Не важно, какой именно у него статус. Список допустимых источников прибыли:

- Пенсия.

- Социальные выплаты.

- Стипендия, материальная помощь и так далее.

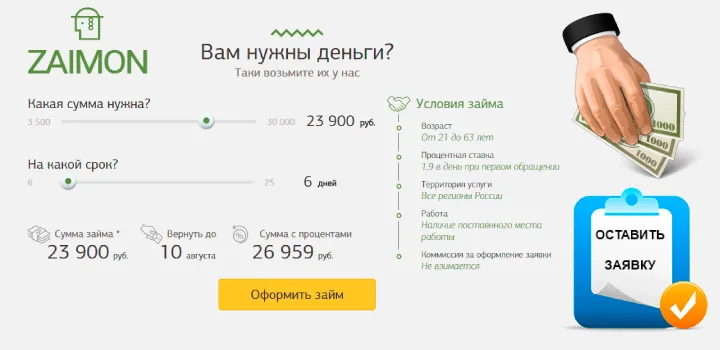

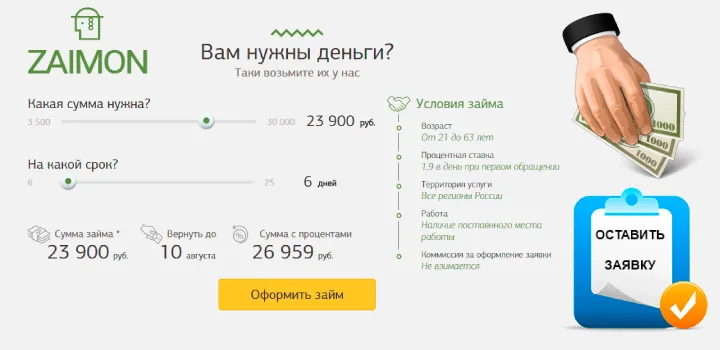

Если стабильного дохода нет - деньги всё равно выдают, но суммы обычно остаются небольшими. Если отправить заявку на сумму до 30 тысяч рублей сроком на 1 месяц или чуть больше - вероятность одобрения остаётся достаточно большой.

К обязательным требованиям положительную кредитную историю не относят. Но она положительно сказывается на принятии решений. Незначительные просрочки допустимы, к ним многие компании относятся лояльно.

Из документов достаточно гражданского паспорта РФ. Иногда просят предоставить пенсионное удостоверение или военный билет, СНИЛС и ИНН. Если кредитной истории нет вовсе - банки и МФО не обращают на это внимания. Но при таких обстоятельствах тоже могут менять сумму и сроки, не в лучшую сторону. Такие условия устанавливают для тех, кто обращается впервые.

Можно ли оформить займ без подтверждения доходов

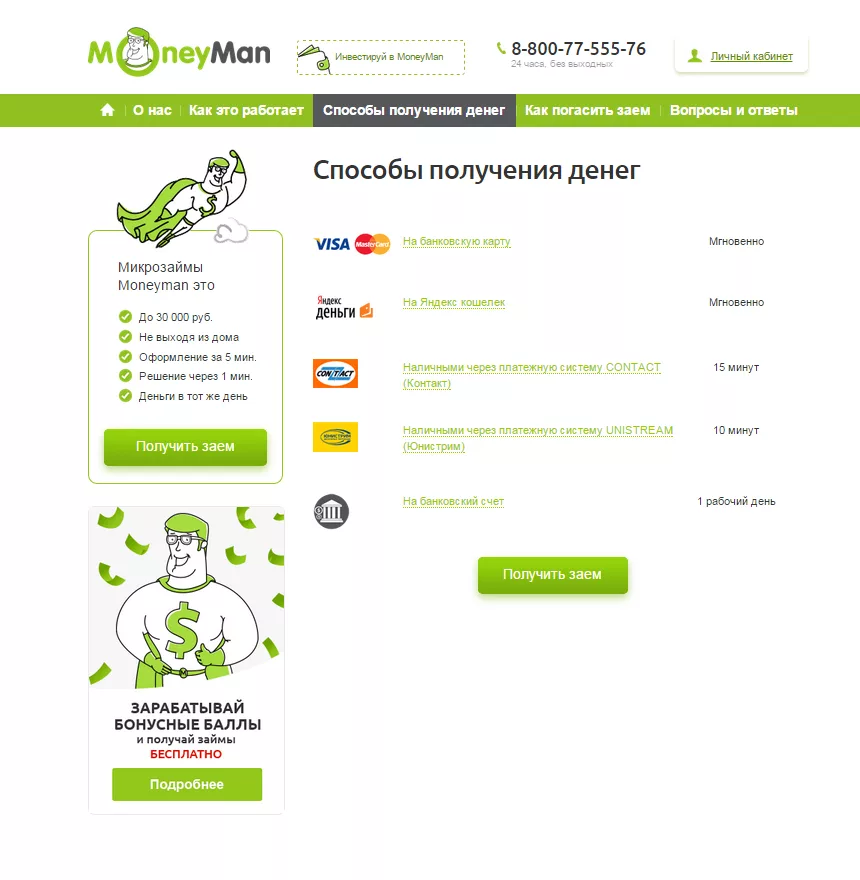

Получение таких микрозаймов возможно. Нужно только выбрать подходящую компанию, которая лояльно относится к своим клиентам. Рекламные сообщения часто говорят о том, что клиенту не нужно собирать много справок, подтверждать свою информацию каким-то особенным образом.

Самый важный параметр - состояние кредитной истории. На принятии решений негативно сказываются просрочки и любые нарушения финансовых обязательств. Если их нет, вероятность получения положительного ответа увеличивается.

Стоит соблюдать максимально простые правила для заёмщиков:

- За один раз лучше подавать только одну заявку на микрокредит.

- Если придётся отдавать больше половины зарплаты или другого дохода - не рекомендуется оформлять на себя новые обязательства.

- Не стоит допускать нарушений по срокам.

Но бывает так, что история уже испорчена. Тогда стоит найти компании, которые лояльно относятся и к такой ситуации.

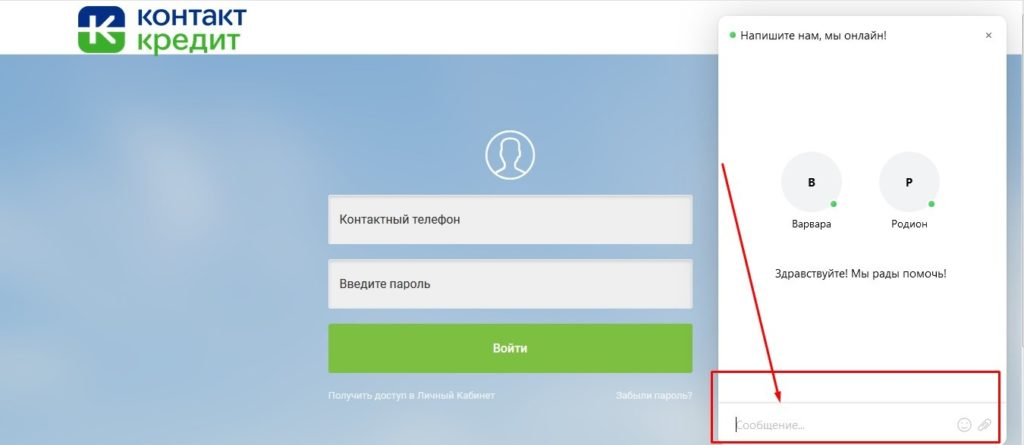

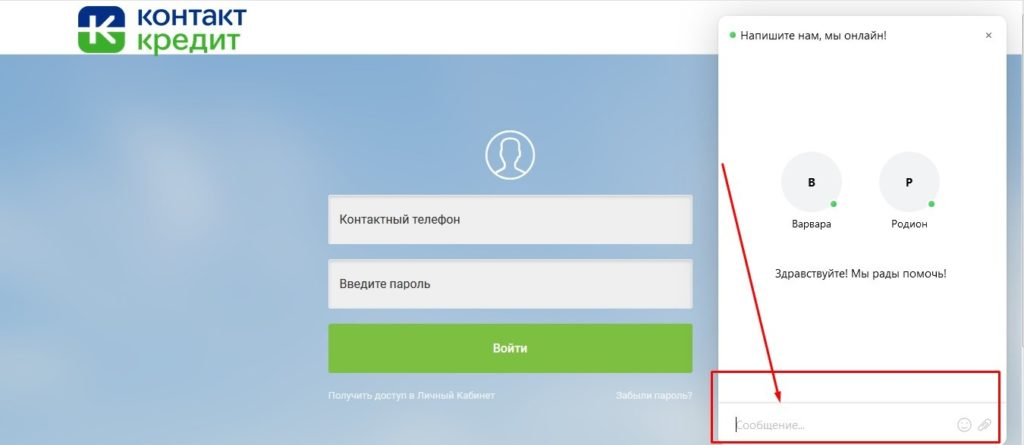

Если есть такая возможность - можно авторизоваться на сервисе компании через профиль в Госуслугах. Так МФО получает ещё больше информации о личности клиента, не придётся тратить дополнительное время на перепроверки.

Важно указать настоящий номер телефона, потому что его используют для поддержания связи с клиентом.

Преимущества займов для безработных

Положительные стороны можно описать следующим образом:

- Оздоровление и улучшение своей истории.

- Достаточно паспорта и второго основного документа для подтверждения личности. Дополнительные и сложные требования отсутствуют.

- Быстрое решение по заявкам на микрозаймы.

- Отсутствие требований по предоставлению справок 2НДФЛ.

Эти преимущества не составит труда реализовать, если обращаться к грамотным специалистам. Лучше всего выбирать фирмы, которые изначально отличаются высоким процентом одобрения заявок.

По факту, такие программы при необходимости легко использовать и для рефинансирования. А решение по каждой из заявок принимают в максимально короткие сроки. Клиентам хватает часа, а то и нескольких минут, чтобы закрыть свою потребность в финансах на настоящий момент.

При этом подтверждать платёжеспособность можно разными способами. Например, можно дать контакты заказчиков и клиентов, для которых за последние несколько месяцев заёмщик выполнял ту или иную работу.

Главное - не поддаваться на рекламные сообщения, в которых обещают выдавать крупные суммы вообще всем вне зависимости от документов и имеющейся информации. Стоит обращаться только к проверенным компаниям, которые указаны в реестре Центробанка.

Риски и повышенные ставки

При оформлении таких микрозаймов стоит учитывать некоторые особенности программ.

- Ответственное кредитование.

Необходимо постараться оценить своё финансовое положение, насколько это возможно. Надо убедиться, что своевременное погашение долгов не составит труда. При ответственном отношении избежать проблем будет проще.

- Альтернативные варианты.

Как уже говорилось, подходят любые источники дохода, в том числе без официального оформления. Так повысятся шансы получения более выгодных условий.

- Ответственность, риски.

Клиент должен знакомиться буквально с каждым пунктом из договора. Возможные штрафы за просрочку, сроки погашения и процентная ставка становятся самыми важными моментами для изучения.

- Требования к заёмщикам.

В большинстве случаев хватает гражданства РФ и совершеннолетнего возраста. Постоянный доход и трудоустройство требуются только в некоторых организациях.

- Сроки рассмотрения.

При отсутствии информации о доходах заявки обычно рассматриваются быстрее.

- Процентные ставки.

Их могут повышать, если клиент отказывается предоставлять часть сведений о себе.

- Условия получения займов.

Их надо изучать отдельно.

Рекомендуется изучать предложения одновременно от нескольких компаний. Потому что условия и ограничения бывают разными.